Сергей Каледин

Арбитражная модель оценки требуемой доходности

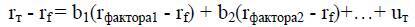

Арбитражная теория Росса (АРТ – Аrbitragе Рriсing Тheory) утверждает, что доходность акции зависит частично от макроэкономических факторов и частично от факторов, влияющих на специфический (диверсифицируемый) риск. Доходность рыночного портфеля может быть одним из факторов. Идея компенсации большего риска по сравнению с безрисковыми активами остается неизменной. Если есть безрисковые вариант займа и инвестирования (этот вариант обеспечивает доходность или стоимость капитала (при займе денег) в размере rf), то: 1) за больший риск инвесторы требуют большую доходность, 2) получение повышенной доходности означает наличие факторов риска. Иначе инвесторы могут заработать прибыль (занимая по безрисковой доходности и инвестируя в рисковые активы) без риска – арбитражную прибыль. Под арбитражем понимается получение прибыли в одномоментной безрисковой операции купли-продажи (на товарных рынках) или займа-инвестирования (на финансовых рынках). Операции арбитража будут проходить до тех пор, пока ожидаемая премия за риск не станет нулевой. При инвестировании в рисковый актив Т увеличение риска по сравнению с безрисковым вариантом должно компенсироваться увеличением доходности. Премия, компенсирующая риск, зависит от нескольких факторов и может быть представлена как:

(1),

где:

rт – ожидаемая доходность по акции Т;

rфактора1– ожидаемая доходность по макроэкономическому фактору 1;

β1 – чувствительность акции Т к изменению фактора 1 (или факторная нагрузка);

uт – случайная переменная.

Диверсификация может нивелировать специфический риск (отклонения от модели описываются случайной переменной u, обозначающее действие специфических факторов), а влияние макроэкономических факторов риска должно компенсироваться.

Таким образом, в отличие от САРМ арбитражная модель, представленная уравнением:

(2),

для абсолютно диверсифицированного портфеля не предполагает, что акционеры принимают решения только на базе отклонения доходности их акции от среднерыночной.

Модель АРТ – многофакторная. Предполагается, что доходность акции зависит частично от макроэкономических факторов и частично от специфических корпоративных. Вместо рассмотрения доходности акции как однофакторной модели (когда на оценку доходности оказывает влияние зависимость изменения доходности акции от рыночной доходности, то есть в САРМ единственным фактором является рыночный портфель, информация по которому может быть получена из поведения фондовою индекса) в арбитражной модели факторов много. Некоторые акции более чувствительны к конкретному фактору, чем другие.

Таким образом, арбитражная модель оценки финансовых активов исходит из следующих предпосылок:

1) каждый инвестор стремится использовать возможность увеличения доходности своего портфеля без увеличения риска. Эту возможность обеспечивает ему арбитражный портфель (под арбитражным портфелем понимается портфель, который не предполагает дополнительного инвестирования денежных средств для своего создания, не проявляет чувствительности ни к какому фактору, обеспечивает положительную доходность (доходность портфеля есть средневзвешенная из доходности ценных бумаг, включенных в портфель, а веса – изменения цен по этим ценным бумагам);

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.