Хорошо это или плохо, но азарт у человека в крови, и поэтому большинству людей не стоит и пытаться подавить в себе инстинкт игрока. Но этот инстинкт можно обуздать. Только научившись им управлять, можно быть уверенным в том, что вы никогда не попадете в беду, не отличив вовремя спекуляцию от инвестиции.

Глава 2

Инвестор и инфляция

Тема инфляции и борьбы с ней в последние годы приобрела особую популярность. Падение покупательной способности доллара в прошлом и опасения инвесторов (и надежды спекулянтов), связанные с ожиданием серьезного экономического спада в будущем, сильно повлияли на намерения участников фондового рынка. Понятно, что от роста стоимости жизни в первую очередь пострадают держатели облигаций: инфляция съест как текущий процентный доход, так и номинальную стоимость облигаций, получаемую при погашении. А для держателей акций, наоборот, снижение покупательной способности доллара в определенной степени компенсируется ростом дивидендов и курса акций.

Эти неоспоримые факты позволяют многим финансистам сделать два вывода: 1) облигации по определению – не лучший объект инвестиций и 2) вкладывать средства следует, соответственно, в акции. Случалось, что благотворительным организациям советовали включать в инвестиционные портфели исключительно акции и полностью отказываться от облигаций[52]. В новых условиях управляющим компаниям рекомендуется весь капитал держать исключительно в акциях, хотя ранее закон ограничивал их вложения первоклассными облигациями (в отдельных случаях можно было использовать привилегированные акции).

Несомненно, читатели без труда поймут, что даже самые надежные акции не являются предпочтительным инструментом инвестиций ни при каких условиях – даже на пике роста рынка или при более низкой текущей дивидендной доходности акций по сравнению с доходностью облигаций. Утверждение о предпочтительном характере акций столь же нелепо, как и распространенное в прошлом представление о безусловно более высокой надежности облигаций. В данной главе мы постараемся показать, как инфляционные ожидания инвестора сказываются на его поведении, и понять, каким образом он должен на них реагировать.

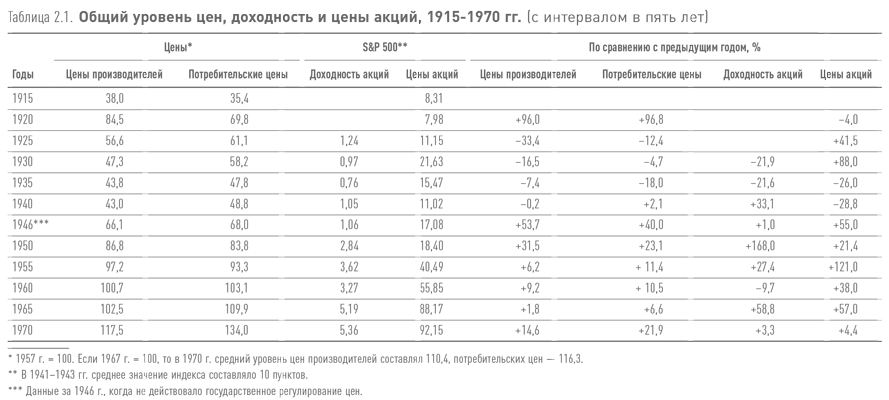

Как и в других финансовых вопросах, рассматривать будущую политику следует опираясь на прошлый опыт. Можно ли считать инфляцию (по крайней мере столь высокую, какую мы наблюдаем после 1965 г.) новым явлением для США? Если мы уже сталкивались с таким же, как сегодня, или более высоким уровнем инфляции, какие уроки сейчас можно извлечь из поведения инвесторов в прошлом? Начнем с таблицы 2.1, где представлена динамика общего уровня цен, доходности и рыночной стоимости акций с 1915 г., т. е. за 55 лет (с интервалом в пять лет). (Мы использовали данные за 1946 г., поскольку в 1945 г., во время Второй мировой войны, государство регулировало цены.)

Прежде всего необходимо отметить, что в прошлом в США уже наблюдались скачки инфляции. Самый высокий рост цен имел место в 1915–1920 гг., когда стоимость жизни выросла почти вдвое. Этот рост сопоставим с динамикой цен в 1965–1970 гг., когда инфляция росла на 15 % в год. Всего с 1915 по 1970 г. наблюдалось три периода падения и шесть периодов роста цен. На основании такой динамики инвесторы вполне могут ожидать продолжающегося или нового роста инфляции.

Можем ли мы предугадать вероятные темпы инфляции? Таблица 2.1 не дает однозначного ответа на этот вопрос. Однако имеет смысл посмотреть на динамику за последние 20 лет, когда потребительские цены росли в среднем на 2,5 % в год. В 1965–1970 гг. этот показатель составлял 4,5 %, причем только в 1970 г. – 5,4 %. Государство принимает решительные меры по борьбе с инфляцией, и есть основания полагать, что в будущем эффективность этих мер возрастет[53]. Поэтому инвесторам, видимо, следует ориентироваться на возможный (не путать с прогнозным!) уровень инфляции – около 3 % в год. (Этот показатель сопоставим с показателем 1915–1970 гг. – 2,5 % в год {1}).

Что это означает для инвестора? Инфляция и рост стоимости жизни будут съедать около половины доходов, которые сегодня приносят надежные среднесрочные не облагаемые налогом облигации (или качественные корпоративные облигации после уплаты налогов). Сокращение доходов будет серьезным, но опасность не стоит преувеличивать. Реальная стоимость активов (или покупательная способность) инвестора с течением времени уменьшится. Если он потратит половину чистого процентного дохода, покупательная способность его активов останется неизменной даже при 3 %-ной годовой инфляции.

Но при этом, естественно, возникает целый ряд вопросов: может ли инвестор рассчитывать на более высокую прибыль, покупая другие ценные бумаги помимо первоклассных облигаций, несмотря на беспрецедентно высокую доходность последних в 1970–1971 гг.? Может быть, целесообразно включать в инвестиционный портфель лишь акции, не «разбавляя» их облигациями? Разве обыкновенные акции не защищают инвестора от инфляции автоматически? Разве они по определению не приносят в долгосрочной перспективе более высокий доход, чем облигации? Разве за рассматриваемые 55 лет акции не обеспечили инвесторам более высокую прибыль, чем облигации?

Ответить на эти вопросы нелегко. Действительно, на протяжении длительного периода в прошлом обыкновенные акции были более выгодным по сравнению с облигациями объектом инвестиций. Если среднегодовое значение индекса Доу – Джонса с 1915 по 1970 г. выросло с 77 до 753 пунктов, значит, ежегодный рост составил 4 %. К этому следует прибавить соответствующий 4 %-ный рост среднегодовой дивидендной доходности по акциям в абсолютном выражении. (Данные по S&P примерно такие же.) Суммарное значение на уровне 8 % в год, конечно, свидетельствует о более высокой доходности акций по сравнению с облигациями на протяжении 55 лет. Но этот показатель не превышает сегодняшней доходности высококачественных облигаций. Значит, возникает еще один вопрос: существуют ли веские основания считать, что обыкновенные акции в будущем станут еще более выгодным объектом инвестиций, чем они были на протяжении последних пяти с половиной десятилетий?

Ответ на этот вопрос может быть только отрицательным. Обыкновенные акции могут принести более высокую прибыль в будущем, но полной уверенности в этом нет. Мы имеем дело с двумя разными временны́ми отрезками. В первом случае речь идет о долгосрочном периоде (скажем, следующие 25 лет), а во втором случае – о том, что может произойти с инвестором (как в финансовом, так и в психологическом плане) в кратко– или среднесрочной перспективе (например, в течение 5–6 лет). Представления инвестора, его надежды и опасения, успехи и разочарования и в конечном счете его намерения определяются не столько результатами анализа инвестиционных операций за предшествующие десятилетия, сколько его собственным опытом работы на фондовом рынке.

Одно можно сказать с уверенностью: тесной временной связи между темпами инфляции (или дефляции), с одной стороны, и изменением доходности акций и их рыночной стоимости, с другой стороны, не существует. Очевидным примером может служить последний рассматриваемый интервал – с 1966 по 1970 г. Стоимость жизни выросла аж на 22 % (самый высокий показатель с 1946–1950 гг.), однако и доходность акций, и их стоимость в целом снизились по сравнению с 1965 г. Такая же противоположно направленная динамика этих показателей наблюдалась и в течение предшествующих 5-летних периодов.

Инфляция и прибыль корпораций

Другой серьезный подход к проблеме связан с анализом нормы прибыли американского бизнеса. Разумеется, этот показатель меняется в зависимости от уровня деловой активности в стране, но, в отличие от цен производителей и стоимости жизни, он не проявляет тенденции к постоянному росту. Напротив, несмотря на инфляцию, за последние 20 лет он значительно снизился (отчасти вследствие либерализации политики в области регулирования амортизационных отчислений (таблица 2.2)). Анализ данных свидетельствует о том, что инвестор не вправе рассчитывать на значительно более высокую прибыльность, чем прибыльность компаний, входящих в расчет индекса Доу – Джонса за последние пять лет – около 10 % по отношению к балансовой стоимости их чистых материальных активов {2}. Поскольку рыночная стоимость акций компаний, входящих в расчет индекса Доу – Джонса, намного превышает их балансовую стоимость (например, в середине 1971 г. их рыночная стоимость составляла 900, а балансовая – 560 пунктов), прибыльность по отношению к рыночной стоимости составляет всего 6,5 %. (На практике обычно используют обратный показатель – отношение стоимости акций к прибыли компании. Так, если значение индекса Доу – Джонса составляет 900 пунктов, оно в 18 раз превышает фактическую прибыль компаний за 12 месяцев, с июля 1970 по июнь 1971 г. включительно.)